低金利でお金を借りるなら、必要なときだけ借り入れできるカードローンがおすすめです。

金利が低いと借り入れによる金銭的な負担が軽減されるだけでなく、返済計画の見通しやすさから心理的な不安も少なくなるでしょう。

低金利カードローンのメリットは以下のとおりです。

- 総返済額が少なくなる

- 毎月の返済額が軽減される

- 返済期間が短くなる

- 高金利のローンから借り換えできる

低金利の定番である銀行カードローンであっても、思ったほど低金利で借りられないことが少なくありません。

日本貸金業協会が公表している統計資料によると、実際の消費者金融カードローンの約定金利は平均15.24%でした。

金利の上限は利息制限法や出資法で年20.0%と決められていますが、公式サイトに記載されているカードローンの金利は年1%台からの表記もあり分かりにくいのも事実。

カードローンに申し込むときは最低金利に着目するのではなく、最高金利が低いカードローンや無利息期間のあるカードローンを選ぶと、低金利でお金を借りやすいでしょう。

低金利でお金を借りたいときに選ぶべきカードローン一覧

カードローンの金利は年20.0%を超えることはありませんが、できるだけ低金利で借り入れしたいなら最高金利が18.0%以下のカードローンを選びましょう。

金利が低かったり利息を抑えたりしやすいカードローンは以下のとおりです。

| カードローン | 金利 |

|---|---|

| セブン銀行カードローン | 年12.000%~15.000% |

| UI銀行UISupport | 年13.5% |

| アコム | 年2.4%〜17.9% |

| プロミス | 年2.50%~18.00% |

| レイク | 年4.5%~18.0% |

| 三菱UFJ銀行バンクイック | 年1.4%~年14.6% |

| 東京スター銀行スターカードローンα | 年1.5%~14.6% |

| きらぼし銀行カードローン | 年1.6%~14.8% |

| みずほ銀行カードローン | 年2.0~14.0% |

| ろうきんフリーローン | 年5.825%~7.500% |

| ゆうちょ銀行口座貸越 | 年14.0% |

| イオン銀行フリーローン | 年3.8%~年13.5% |

| みんなの銀行Loan | 年1.5%~14.5% |

| ドコモdスマホローン | 年3.9%~17.9% ※1 |

| PayPay銀行カードローン | 年1.59%~18.0% |

| auじぶん銀行カードローン | 年1.38%~17.5% |

| オリックス銀行カードローン | 年1.7%~14.8% |

| 横浜銀行バンクカード | 年13.6% |

| 埼玉りそな銀行カードローン | 年1.99%~13.5% |

| 北洋銀行カードローン | 年1.9%~14.7% |

| 常陽銀行フリーローン | 年3.975%~11.95% |

| JCBカードローンFAITH | 年4.40%~12.50% |

| オリコカードローンCREST | 年4.5%~18.0% |

※1優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率) ドコモ回線などのご利用状況に応じて、最大年率3.0%の金利優遇が適用。適用条件はdスマホローン公式サイトでご確認ください。

すぐに低金利でお金を借りたいなら、スマホで口座開設とカードローンを申し込めるWeb完結のネット銀行がおすすめです。

一般の銀行や信販系カードローンは、金利が低くても借りる金額が増えるほど審査は厳しくなりますし、融資まで時間を要します。

一時的な少額融資なら、無利息期間がある消費者金融が金利を抑えやすいでしょう。

金利の違いによる支払額を知りたいときには、以下のシミュレーションを利用して目安を把握してください。

- 借入希望額

- 10 万円

- 毎月の返済額

- 2.0 万円

- 金利

- 18.0 %

セブン銀行カードローンは借入額に応じた金利設定

| 審査時間 | 最短翌日 |

| 融資時間 | 最短翌日 |

| 金利 | 年12.000%~15.000% |

| 限度額 | 10万円~300万円 ※新規ご契約の方はご利用可能金額50万円まで |

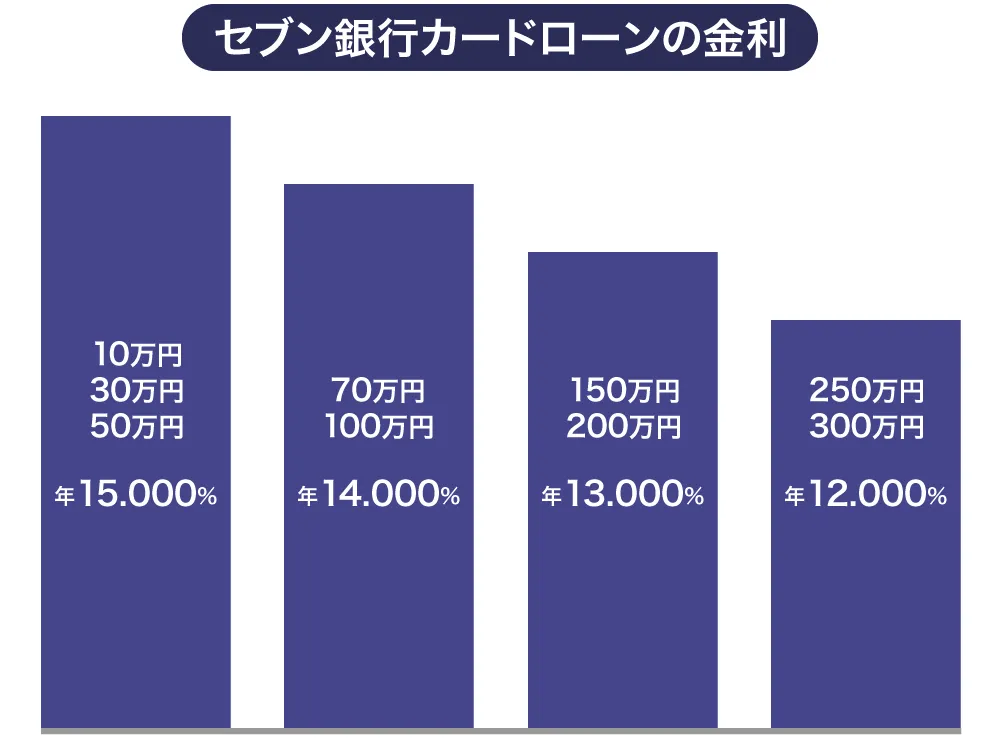

セブン銀行カードローンの金利は、借入限度額に応じて無理なく返済できる定率となっています。

申し込み前に金利が分かることで利息も予測しやすいため安心して利用できるでしょう。

| 利用限度額 | 金利 |

|---|---|

| 10万円・30万円・50万円 | 年15.000% |

| 70万円・100万円 | 年14.000% |

| 150万円・200万円 | 年13.000% |

| 250万円・300万円 | 年12.000% |

100万円を金利14.000%で借り入れて60回払いで返済すると利息は396,059円となり、総額1,396,059円の支払いになります。

セブン銀行カードローンは銀行のローンにも関わらず申し込みから借り入れまでの時間が短く、最短翌日に借り入れも可能。

キャッシュカードが自宅に届く前でもお金借りるアプリの「Myセブン銀行」を利用すれば、セブン銀行ATMで24時間借り入れと返済ができます。

セブン銀行のキャッシュカードにローン機能が一体化されているため、お金を借りていることは周囲にバレにくいでしょう。

UI銀行の「UISupport」は低金利の口座貸越

| 審査時間 | - |

| 融資時間 | - |

| 金利 | 年13.5% |

| 限度額 | 10万円 |

UI銀行の「UISupport」は、一般的なカードローンとは異なり、UI銀行の普通預金口座にマイナス口座機能がセットされる口座貸越です。

利用すると普通預金残高が「-10,000円」「-50,000円」のように、借入限度額の範囲までマイナス口座として機能します。

「UISupport」を契約しておくと口座が残高不足でも、そのまま自動で最大10万円借りることができ、口座残高はマイナス表示で口座振替が完了します。

返済は、口座に給与やその他の収入が入金されるときに自動返済がおこなわれ、利息は毎日の最後の利用残高に応じて翌月10日に加算されます。

利息は返済用普通預金口座の残高から引き落としされますが、すでに残高がマイナスの場合は利息の支払いによって更に貸越残高が増えます。

利息が貸越残高に加算された際に、借入限度額を超えてしまうと延滞扱いになるので、口座の残高はこまめに確認してください。

アコムのカードローンがはじめてなら30日間金利0円で借り入れできる

| 審査時間 | 最短20分 ※1 |

| 融資時間 | 最短20分 ※1 |

| 金利 | 2.4%〜17.9% |

| 限度額 | 800万円 |

| 無利息期間 | アコムでの契約がはじめてなら30日間 |

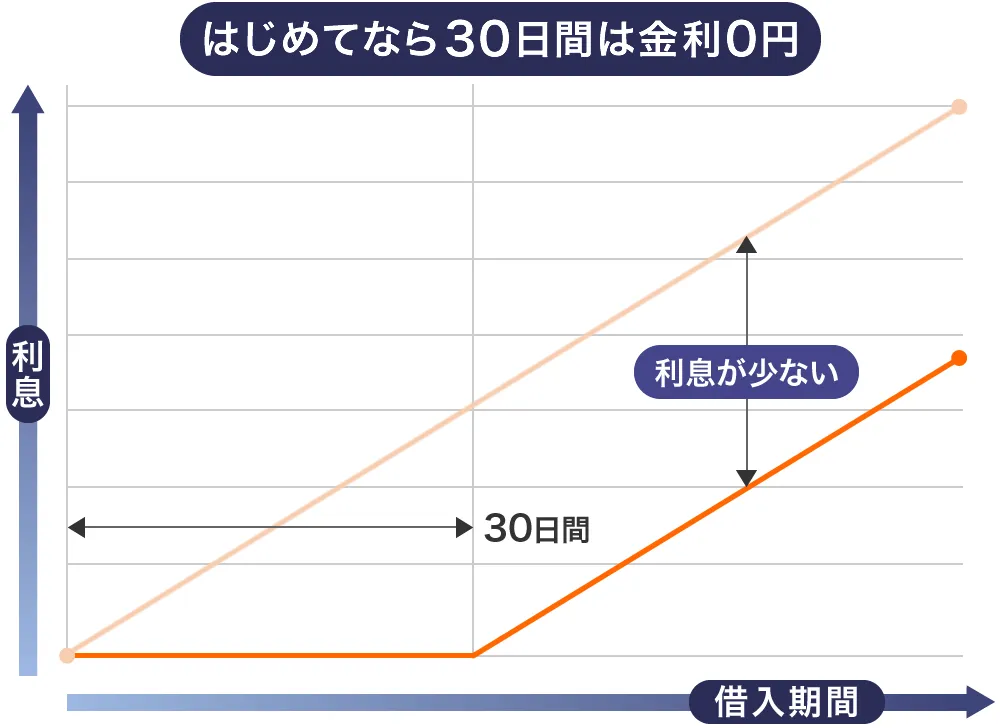

アコムを初めて利用する人向けに「30日間無利息サービス」があり、契約の翌日から30日以内に完済できれば金利は0円です。

約1か月分の利息を節約できることになり、短期での借り入れなら金利が下がることと同じ効果があるといえます。

期間中は追加で借り入れした分も金利0円が適用されるので、何度でも無利息でお金を借りることができます。

30日以内に返済できなかった分は通常金利が適用されるため、給料日までのつなぎ資金として一時的に借り入れするのもおすすめ。

無利息期間にまとまった金額を返済しておけば元金も少なくなり、今後の支払いも楽になるでしょう。

アコムは、スマートフォンからの申し込みで契約まで完結でき、最短20分で借り入れ可能なので申し込み手続きを素早く済ませたい人や、今日中にお金が必要な人に最適です。※1

※1 お申込時間や審査によりご希望に添えない場合がございます。

レイクのカードローンは無利息期間を活用すれば利息をおさえやすい

| 審査時間 | 最短15秒 |

| 融資時間 | Webで最短15分 |

| 金利 | 4.5%~18.0% |

| 限度額 | 500万円 |

| 無利息期間 | 60日間、365日間のいずれか |

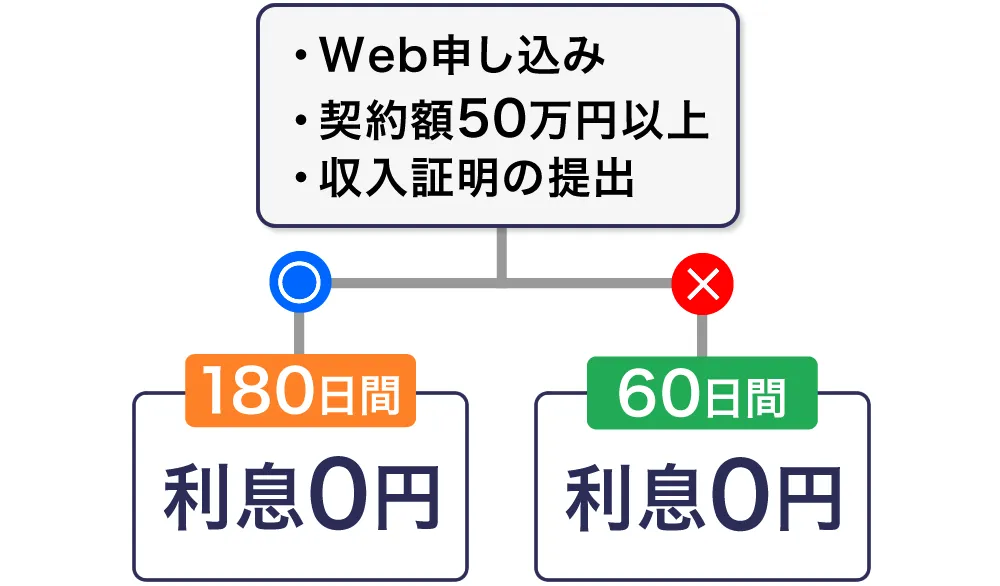

レイクでは、契約がはじめてなら最大60日間または365日間無利息でお金を借りることができます。

365日間無利息は2025年4月から始まったサービスで、1年以内の借り入れは全て金利0%です。

一般的な無利息期間は30日なので、約12倍の期間を利息0円で利用可能に。

レイクのカードローンで365日間無利息が適用されるのは以下の条件にあてはまる人です。

- レイクの申し込みがはじめて

- Webで申し込みと契約

- 収入証明書を提出する

- 契約額が50万円以上

契約額が50万円未満でも、Webで申し込めば60日間無利息が適用されるので、借入金額や返済スケジュールを考えてからどちらかに申し込みましょう。

三菱UFJ銀行バンクイックで利息を減らしたいなら指定日返済を選択する

| 審査時間 | 最短即日 |

| 融資時間 | 最短翌日 |

| 金利 | 年1.4%~年14.6% |

| 限度額 | 800万円 |

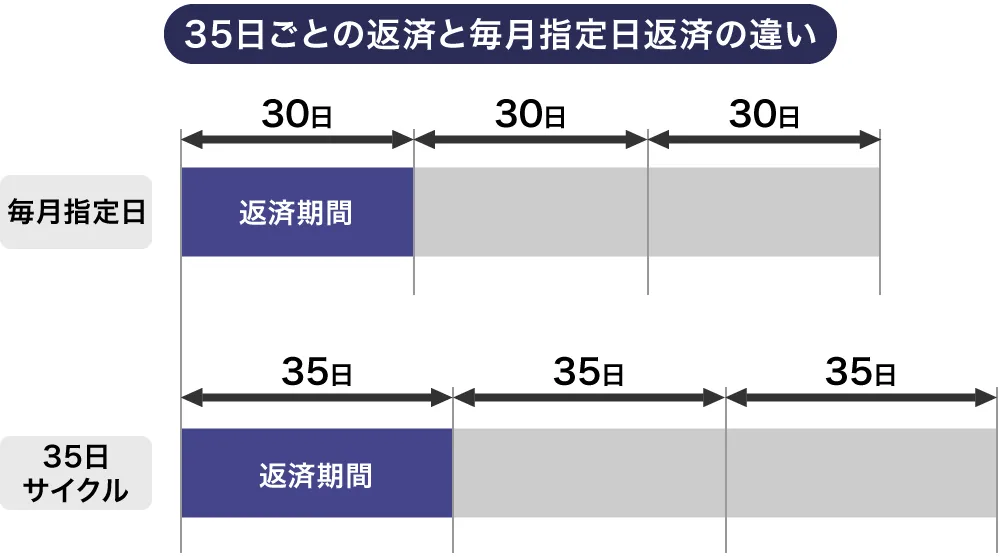

三菱UFJ銀行バンクイックは、返済期日を35日ごとの返済と毎月指定日の返済から選ぶことが可能です。

毎月指定日の返済は30日サイクルなので、35日サイクルよりも支払利息が少なく返済総額も少額になります。

毎月指定日は月1回自分の好きな日にちを選べるため、たとえば給料日の翌日に指定すると残高不足を回避できるでしょう。

35日ごと返済の初回返済日は初回借入日の翌日から35日以内に返済することになり、2回目以降は前回返済日の翌日から35日以内に返済します。

毎月〇日が返済日と決まっているわけではないので、返済日の管理を徹底しなければなりません。

三菱UFJ銀行バンクイックは銀行カードローンということもあり、金利は年1.4%~年14.6%と低金利。

三菱UFJ銀行に口座がなくても申し込み可能で、三菱UFJ銀行ATMや提携コンビニATMからで手数料無料で借り入れできます。

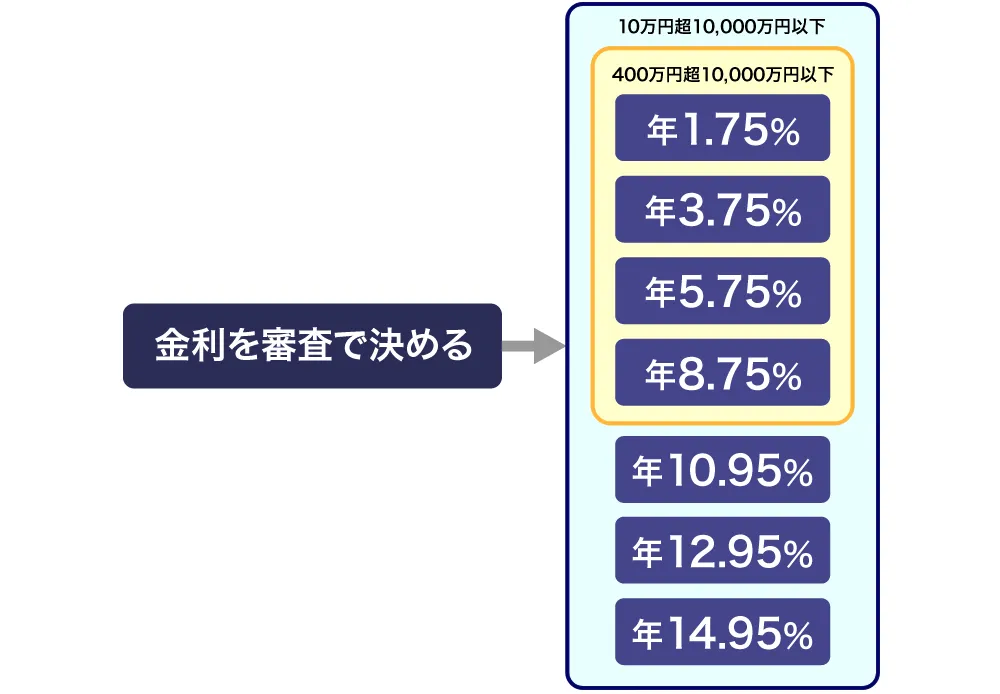

きらぼし銀行カードローンは審査により7種類の金利から選定される

| 審査時間 | 最短3~5営業日 |

| 融資時間 | 最短3~5営業日 |

| 金利 | 年1.6%~14.8% |

| 限度額 | 10万円~1,000万円 |

きらぼし銀行カードローンの金利は1.60%~14.80%となっており、審査によって年1.75%、年3.75%、年5.75%、年8.75%、年10.95%、年12.95%、年14.95%の7種類の金利から決定されます。

借入限度額による適用金利は以下のとおりです。

| 借入限度額 | 金利 |

|---|---|

| 10万円超400万円以下 | 1.75%~14.95% |

| 400万円超1,000万円以下 | 1.75%~8.75% |

最低金利はいずれも1.75%となっているので、審査の内容次第では400万円以下の融資でも低金利で借り入れできる可能性があります。

きらぼし銀行カードローンはパートやアルバイトの人でも申し込み可能で、きらぼし銀行の口座がなくてもWebから24時間申し込めます。

お金を借りる際はローンカードを使うか、きらぼしホームダイレクトアプリで振込融資を受けましょう。

カードローンを利用できるのはきらぼし銀行の営業地域内に住所または勤務先がある人とされているため、東京都・埼玉県・千葉県・神奈川県に住所または勤務先がある人のみが申し込みできます。

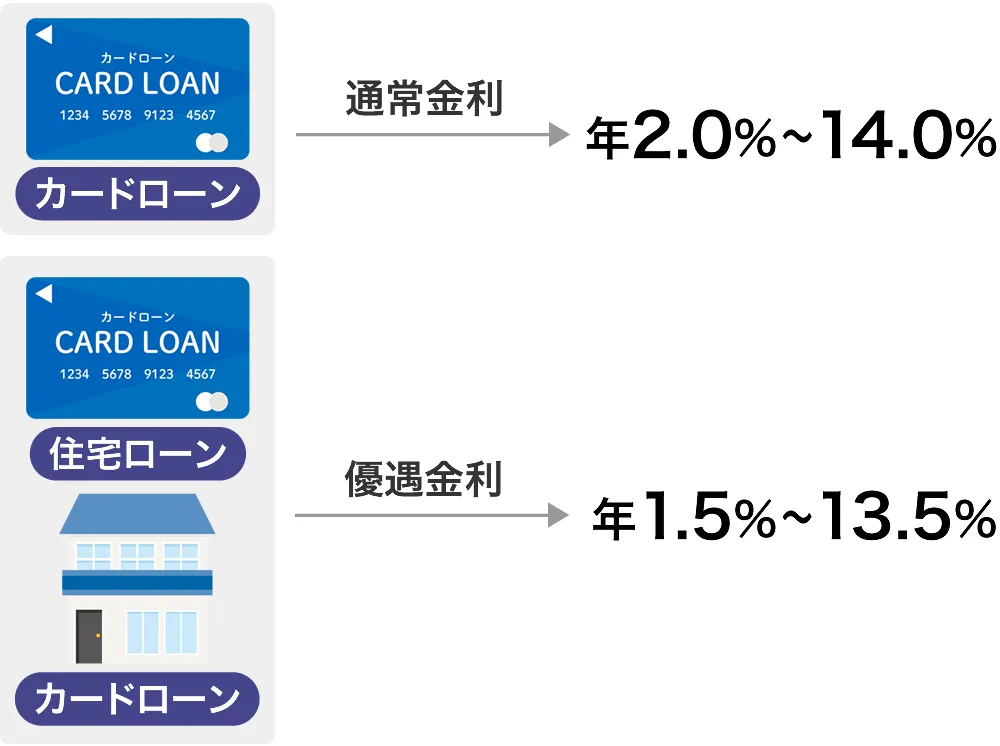

みずほ銀行の住宅ローン契約者はカードローンの金利が低くなる

| 審査時間 | 最短当日 |

| 融資時間 | 最短翌日 |

| 金利 | 年2.0%~14.0% |

| 限度額 | 10万円~800万円 |

みずほ銀行カードローンは、みずほ銀行の住宅ローンを契約中の人なら金利は1.5%~13.5%となり、最低でも0.5%低金利で借り入れできます。

実際に返済額をシュミレーションしてみた結果は以下のとおりです。

100万円借りて60回払で返済したときの返済総額

| 金利 | 返済総額 |

|---|---|

| 13.5% | 1,389,126円 |

| 14.0% | 1,405,061円 |

みずほ銀行の口座を開設していてキャッシュカードを持っている人は「キャッシュカード兼用型」カードローンを選びましょう。

審査時間は最短当日で、キャッシュカードを持っていれば契約完了後すぐにお金を借りることができます。

キャッシュカード兼用型のカードローンには、残高不足時の引き落としが発生したときに自動で融資してくれる自動貸越機能が付いています。

口座残高の確認を忘れてしまっても、カードローンの限度額の範囲なら自動で残高不足を補ってくれるため、延滞する心配はありません。

みずほ銀行の口座がない人は、カードローン申込時にWebで開設しましょう。

ろうきんフリーローンの金利は申し込み前にオンラインで相談しよう

| 審査時間 | - |

| 融資時間 | - |

| 金利 | 年5.825%~7.500% |

| 限度額 | 500万円 |

ろうきんのフリーローンは低金利で借り入れが可能な商品ですが、金利は細かく分かれているので申し込みをする前にオンラインで相談することをおすすめします。

変動金利と固定金利があるうえ、団体会員・生協会員・それ以外の一般の人で、適用される金利が異なるからです。

| 会員の種類 | 変動金利 | 固定金利 |

|---|---|---|

| 団体会員 | 5.975% | 7.150% |

| 生協会員とその家族 | 6.255% | 7.430% |

| 一般の勤労者 | 6.475% | 7.650% |

※金利は2025年5月1日現在

※引用元:中央労働金庫

団体会員が最も低金利で、生協会員とその家族は団体会員よりも+0.28%、一般の勤労者は+0.5%に設定されています。

団体会員と生協会員限定で「ずっとサポート引下げ」という特典があり、次の3つの引き下げ条件のうちいずれかを満たすと金利を0.2%引き下げてもらえます。

- 財形貯蓄またはエース預金を契約している(契約日から1年以上、残高12万円以上)

- 有担保ローンまたは無担保ローンを契約している

- 申し込み時の年齢が満20歳未満である

ろうきんは勤務先に労働組合のある人や生協を利用している人だけでなく、働いている人であればパートや派遣社員、学生などでも利用可能です。

ゆうちょ銀行の口座貸越は銀行カードローンと同水準の金利で自動融資してくれる

| 審査時間 | 10日~2週間程度 |

| 融資時間 | 10日~2週間程度 |

| 金利 | 年14.0% |

| 限度額 | 30万円 |

ゆうちょ銀行の口座貸越サービスの金利は14.0%となっており、大手銀行のカードローンと同程度の金利で自動融資を受けることが可能です。

口座の残高が不足していると、公共料金やクレジットカード代金の引き落としができなかったり、現金の引き出しができなかったりしますが、口座貸越サービスは不足するお金を自動的に借り入れできる仕組みです。

限度額は30万円までで低めですが、支払いや現金引き出しの不足分を補う分と考えれば十分といえるでしょう。

申し込みは銀行の窓口とWebで受け付けており、審査時間は異なるため早く借り入れしたい場合はWebを利用しましょう。

イオン銀行のローンは11種類あるから目的と金利で自由に選べる

| 審査時間 | 約1週間 |

| 融資時間 | 約1週間~2週間 |

| 金利 | 年3.8%~年13.5% |

| 限度額 | 700万円 |

イオン銀行には、フリーローン1つと目的型ローン9つ、カードローン1つの合計11種類のローン商品があるため、借り入れ目的や金利を比較し選ぶことが可能です。

フリーローンは使い道が原則自由で金利は3.8%~13.5%、利用限度額は10万円~700万円以内で10万円単位で借りられます。

目的型ローンには以下の9種類があり、いずれも金利は3.8%~8.8%、利用限度額は10万円~700万円以内です。

| ローンの種類 | 主な使途 |

|---|---|

| 自動車ローン | 自動車購入、車検、修理費用、運転免許取得の費用 |

| 教育ローン | 入学金、進学、留学、受験の費用 |

| 住宅ローン | 家具・電化製品の購入費用 |

| リフォームローン | 増築やバリアフリー、リフォーム資金 |

| 輝く女性サポートローン | 語学・ビジネススクールの費用 |

| サブカルローン | コレクションの購入や維持費用、遠征の交通費や宿泊費 |

| デンタルローン | インプラントや矯正、ホワイトニング施術料 |

| ペットローン | ペットの迎え入れ準備やトリミング代 |

| 自転車ローン | ロードバイクや電動アシスト自転車の購入 |

フリーローンと目的型ローンは証書貸付なので、契約後は追加で借り入れできず返済のみになります。

利用限度枠内で何度も借り入れしたい人は、イオン銀行カードローンを選びましょう。

カードローンの使い道は原則自由、金利は3.80%~13.80%、利用限度額は10万円~800万円です。

専業主婦でも配偶者に収入があれば最大50万円を借りることができます。

みんなの銀行Loanは金利の条件を確認してから申し込みできる

| 審査時間 | 最短2分 |

| 融資時間 | 数日 |

| 金利 | 年1.5%~14.5% |

| 限度額 | 1,000万円 |

みんなの銀行Loanは一次審査終了時に借入金利や借入限度額などの条件が提示されます。

一次審査終了時から31日以内にあらためて最終審査の申し込みをするため、貸付条件を見て低金利だと思えないときキャンセルも可能です。

みんなの銀行Loanの金利は1.5%~14.5%、利用限度額は最大1,000万円ですが、実際の金利と利用限度額は審査により決定します。

申し込みから借り入れ・返済まですべてアプリから可能で、一次審査は最短2分で借り入れ条件が提示されます。

利用するにはみんなの銀行の口座が必要なので、持っていない人はローン申し込みと同時にアプリで開設しておきましょう。

dスマホローンはドコモユーザーなら金利の優遇を受けられる

| 審査時間 | 最短即日 ※1 |

|---|---|

| 融資時間 | 最短即日 ※2 |

| 金利 | 優遇適用後金利 0.9%~17.9%(実質年率) 基準金利 3.9%~17.9%(実質年率)※3 |

| 限度額 | 300万円 |

注釈

※1 年末年始を除く。最短即日審査は17:00までのお申込みに限ります。なお、お申込み状況等により、翌営業日以降の審査となる場合がございます。

※2 システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

※3 優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率) ドコモ回線などのご利用状況に応じて、最大年率3.0%の金利優遇が適用。適用条件はdスマホローン公式サイトでご確認ください。

dスマホローンの基準金利は年率3.9%~17.9%ですが、ドコモの対象サービスを利用すると最大年率3.0%金利が引き下げられ、適用金利は年率0.9%~17.9%となります。ただし、利用対象者はドコモユーザーのみです。

対象となるドコモのサービスと優遇金利は以下のとおり。

| ドコモの回線契約等 | 年率-1.0% | |

| dカード契約 | dカード | 年率-0.5% |

| dカード GOLD U/dカード GOLD/dカード PLATINUM | 年率-1.5% | |

| d払い残高からのお支払い※ | 年率-0.5% | |

※d払い残高からの支払いが対象となります。電話料金合算払いからのお支払い、dカードを含むクレジットカードからのお支払い、dポイント利用は対象外です。ただし、d払い残高からのお支払いとdポイント利用を併用いただいた場合は対象となります。

最大3.0%の金利優遇が受けられるのは、ドコモ回線契約、dカード、dカード GOLD U/dカード GOLD/dカード PLATINUM契約、 d払い残高からの支払いありの条件を満たしている場合です

dスマホローンは、申し込みから契約までアプリ・Web完結が可能で、簡易シミュレーションを利用すると借入可能かどうかが1秒でわかるほか、優遇金利も確認できます。

PayPay銀行の無利息特約は初回借入日から30日間

| 審査時間 | 最短翌日 |

| 融資時間 | 最短翌日 |

| 金利 | 年1.59%~18% |

| 限度額 | 1,000万円 |

PayPay銀行カードローンには無利息特約があり、初回借入日から30日間は利息が0円となります。

初めて借り入れた日から30日間が無利息となるため、無利息期間の30日間を無駄なく活用できるでしょう。

PayPay銀行の適用金利は1.59%~18.0%で最低金利は業界最低水準ですが、最高金利は消費者金融並みの金利です。

アルバイトや年金受給者でも一定の収入があれば申し込み可能で、専業主婦も配偶者に安定した収入があれば申し込めます。

申し込み前に1秒診断を利用すると、利用限度額の目安や適用金利が確認できます。

auじぶん銀行カードローンはau IDを持っていれば金利優遇を受けられる

| 審査時間 | 最短翌日 |

| 融資時間 | 最短翌日 |

| 金利 | 年1.38%~17.5% |

| 限度額 | 800万円 |

auの携帯電話を使っているときに登録しているau IDがあれば、カードローンの申し込み時に「au IDをお持ちのお客さま」を選択すると個人情報は自動入力されるので、急いで申し込みたいときには時間短縮になります。

また、au IDがある人はカードローンの金利が優遇されます。

| コース | 金利優遇 |

|---|---|

| 誰でもコース | 年0.1% |

| 借り換えコース | 年0.5% |

最大の金利優遇を受けられるのは「借り換えコース」です。

限度額100万円以下の通常金利は13.0%~17.5%となっており、消費者金融より1%低いだけなので低金利とはいえません。

110万円~300万円の借り入れなら通常金利は7.0%~13.0%なので、金利が優遇されれば低金利で借り入れできることになります。

オリックス銀行カードローンは生命保険付帯プランでも金利の上乗せなし

| 審査時間 | - |

| 融資時間 | - |

| 金利 | 年1.7%~14.8% |

| 限度額 | 800万円 |

オリックス銀行カードローンの生命保険付帯プラン「Bright」は、所定の疾病と診断されると保険金が未返済残高に充てられ、借入残高が0円になるカードローンです。

保険料はオリックス銀行が負担するため別途支払う必要がなく、金利の上乗せもありません。

ただし、診断確定後に追加でお金を借りると、通常の返済をする必要があります。

カードローン選びは、金利や利用限度額が主な比較項目になることが多いですが、オリックス銀行カードローンは保障付きという新しいサービスを盛り込んだ点に特徴があります。

コンビニATMや提携金融機関ATMでは借り入れ・返済ともに手数料0円で利用できます。

横浜銀行バンクカードは低金利カードローンとクレジットカードを一体化

| 審査時間 | - |

| 融資時間 (カード発送) | 銀行窓口:2~3週間 Web:10日~2週間後 |

| 金利 | 年13.6% |

| 限度額 | 10万円~50万円 |

横浜銀行では4つの機能を一体化した「バンクカード」を発行しています。

- カードローン

- クレジットカード

- デビットカード

- キャッシュカード

バンクカードのカードローンは金利が年13.6%となっており「横浜銀行カードローン」に比べて年1%低金利です。

限度額は50万円なので少額融資を希望する人におすすめ。

キャッシュカードと同じ口座を使うことから、残高不足時の引き落としに自動で貸し付けてくれる「たてかえ型」と、通常のカードローンとして使える「借り入れ型」を選べます。

返済は、月々の支払額が固定されている定例返済です。

1万円以下の借入残高は同じ金額を翌月返済するため、返済回数が増えずに利息を節約できます。

横浜銀行バンクカード毎月の返済額

| 借入残高 | 当月の返済額 |

|---|---|

| 1万円以下 | 前月返済後の借入残高 |

| 1万円超60万円以下 | 1万円 |

横浜バンクカードの申し込みには、横浜銀行の普通預金口座が必要です。

埼玉りそな銀行のカードローンはメガバンクやネット銀行より低金利

| 審査時間 | 1週間以内 |

| 融資時間 | - |

| 金利 | 年1.99%~13.5% |

| 限度額 | 800万円 |

埼玉りそな銀行のカードローンの金利は3.5%~13.5%と、メガバンクやネット銀行よりも低金利で借り入れ可能です。

参考までに、他行カードローンの適用金利を以下にまとめました。

| カードローン | 金利 |

|---|---|

| 三井住友銀行カードローン | 年1.5%~14.5% |

| みずほ銀行カードローン | 年2.0%~14.0% |

| 住信SBIネット銀行カードローン | 年1.59%~14.79% |

| ソニー銀行カードローン | 年2.5%~13.8% |

メガバンクの最高金利は低くても14.0%となっており、金利が低いとされているネット銀行でも13.8%となっています。

低金利でお金を借りたい人には埼玉りそな銀行カードローンが選択肢のひとつとなるでしょう。

住宅ローン利用者プランではさらに金利が低く、3.0%~13.0%になる特典があります。

埼玉りそな銀行のカードローンは申し込みから契約までWeb完結可能。借入限度額は10万円~800万円までの13コースがあり審査により決定します。

北洋銀行カードローンはフリーローンより低金利で借りやすい

| 審査時間 | 最短翌営業日 |

| 融資時間 | - |

| 金利 | 年1.9%~14.7% |

| 限度額 | 1,000万円 |

北洋銀行のカードローンはフリーローンには設定されていない金利優遇や3倍以上の限度額があります。

最高金利は0.7%違っても100万円以上の借り入れになると金利は下がりますし、少額の借り入れなら必要な分だけATMで引き出せるカードローンが使いやすいでしょう。

北洋銀行のマイカーローン、教育ローン、リフォームローンを利用中なら最大年2.3%の金利優遇を受けられます。

| 項目 | カードローン | フリーローン |

|---|---|---|

| ローン名 | スーパーアルカ | 北洋Webローン |

| 金利 | 年1.9%~14.7% | 年3.8%~14.0% |

| 限度額 | 1,000万円 | 300万円 |

| 口座開設 | 不要 | 必要 |

借り入れはコンビニエンスストアのATMを手数料無料で使えます。店舗の営業時間内なら24時間無料なので、深夜にお金を借りたいときにも役立ちます。

ただし、申し込めるのは住所(帰省先含む)または勤務先が北海道内にある人に限られます。

常陽銀行の常陽フリーローンはスマホ契約なら金利を優遇する

| 審査時間 | 最短当日 |

| 融資時間 | 最短7営業日 |

| 金利 | 年3.975%~11.95% |

| 限度額 | 500万円 |

常陽フリーローンの基準金利は4.075%~11.95%ですが、スマートフォンやパソコンから契約すると金利の優遇措置があり3.975%~11.95%で借り入れできます。

金利優遇の条件は以下のように決められています。

| 金利優遇の条件 | 基準金利 | 優遇金利 |

|---|---|---|

| 給与振込を常陽銀行に指定 | 4.675% | 4.575% |

| 資金使途確認資料を提出 | 5.175% | 5.075% |

| 上記2つを満たしている | 4.475% | 4.375% |

※引用元:常陽銀行

常陽フリーローンはスマートフォンやパソコンから来店不要で申し込み可能で、利用限度額は500万円です。

他行から借りているカードローンのおまとめローンにも対応しています。

仮審査は常陽銀行に口座がなくても可能。最短即日で仮審査の結果がわかります。

JCBのカードローンFAITHは1回払なら低金利になる

| 審査時間 | 最短即日 |

| 融資時間 | 最短3日 |

| 金利 | 1回払い:年5.00% リボ払い:年4.40%~12.50% |

| 限度額 | 1回払い:5万円 リボ払い:最大500万円 |

JCBのFAITHは最短で申し込みの当日に審査結果をメールで知らせてくれます。

審査に通れば最短3営業日でカードを送ってくれるため、早ければ申し込み後の4日目でカードローンを利用できます。

FAITHの金利はカードローンとしてはめずらしい2段方式となっており、5万円以内の借り入れであれば返済は1回払いで金利は5.00%です。

いちど1回払いを行えば、リボ払いに変更して高額借り入れでも返済負担を減らすことも可能に。

審査には収入証明を必要とするなど基準は厳しいため、他社のカードローンと比較してから申し込みましょう。

オリコのカードローンCRESTは利息キャッシュバックか金利優遇を選択できる

| 審査時間 | 最短翌日 |

| 融資時間 | 最短翌営業日 |

| 金利 | 年4.5%~18.0% |

| 限度額 | 500万円 |

オリコは3種類のカードローンを用意しており、限度額と契約時の特典に違いがあります。

| ローン | 特典 | 限度額 |

|---|---|---|

| CREST | 最大2ヵ月間の利息実質0円キャッシュバック | 500万円 |

| CREST JEWEL | 金利最大2.0%優遇 | 100万円 |

契約後は提携ATMを使うか振り込みでお金を借ります。平日13:30までに手続きすれば即日振込されます。

オリコは信販系の会社ですが、カードローンの融資条件は消費者金融と同じです。

そのため、オリコだけの申し込みで50万円以上や他社借入の合算で100万円を超えると収入証明を必要とします。

返済方法は毎月27日に銀行口座から引き落とされます。申し込み時には口座番号など振り替え手続き用の書類も提出するので、カードだけで返済できる消費者金融より手間がかかります。

銀行口座に履歴は残るため通帳で家族にバレないようにしましょう。

低金利カードローンの利息はいくら?金利の仕組みと計算方法

カードローンの利息は、借入金額・金利・借入期間の3つの要素によって決まるため、同じ金額を借りても金利が低ければ利息は減り、返済期間が短いほど利息は少なくなります。

金利が低いからといって毎月の返済金額を減らしすぎると、返済期間が長引いて結果的に支払う利息の総額が増えてしまいます。

一般的に銀行カードローンなら低金利と思いがちですが、実際の利息をシミュレーションしてから申し込むのがおすすめです。

100万円借りたときの利息は?自分でできる利息のシミュレーション方法

カードローンの利息は「借入額×金利÷365×借入日数」で計算できます。

計算式の解説

| 利息 | 借り入れたお金に対して支払う対価または手数料 |

|---|---|

| 借入額 | 実際に金融機関から借りた金額 |

| 金利(年利) | 借入額に対して1年間あたりに何%の利息が発生するかを示す割合 |

| 365 | カードローンの利息は日割り計算されるため1年間の日数で計算 |

| 借入日数 | お金を借りている日数 |

たとえば、100万円を金利10%で30日間借りた場合、利息は「100万円×10%÷365日×30日= 約8,219円」となり、総返済額は1,008,219円になります。

金利が違うと利息の金額はどう変わるのか、100万円を30日から1年間借りた場合のシミュレーション結果を表にまとめました。

| 金利 | 30日後の利息 | 3か月後の利息 | 1年後の利息 |

|---|---|---|---|

| 5% | 4,110円 | 12,330円 | 50,000円 |

| 10% | 8,219円 | 24,658円 | 100,000円 |

| 15% | 12,329円 | 36,986円 | 150,000円 |

| 18% | 14,795円 | 44,384円 | 180,000円 |

金利10%で100万円を借り入れ、毎月の返済額を変えたときの利息総額の変化は以下のとおりです。

| 毎月の返済額 | 返済回数 | 利息総額 | 返済総額 |

|---|---|---|---|

| 10,000円 | 132回(約11年) | 320,000円 | 1,320,000円 |

| 20,000円 | 60回(5年) | 130,000円 | 1,130,000円 |

| 30,000円 | 38回(約3年2か月) | 80,000円 | 1,080,000円 |

| 50,000円 | 24回(2年) | 50,000円 | 1,050,000円 |

※元利均等返済でシミュレーション

毎月の返済額を増やすことで、利息の総額が減り支払い総額も抑えられることがわかります。

カードローン各社の公式ページには、返済シミュレーションが用意されているので申し込み前に試算してみましょう。

カードローンの金利とはお金を借りた際に支払う利息の割合のこと

カードローンの金利とは借りたお金に対して発生する利息を決める割合のことで、一般的に「実質年率○○%」と表示され年単位での利息の割合を表しています。

金利は上限金利と下限金利の幅で表示されていることが多いですが、実際には借入額によって適用される金利が決まるため「金利3.0%~18.0%」と書かれていても、ほとんどの人は上限金利が適用されるのが現実です。

なぜなら、カードローンは幅広い層の利用者を想定しており、借入額が大きく安定した収入があり過去のローンの支払いも問題なくおこなっている人には低金利が適用されます。

一方、はじめてカードローンを利用する人や少額の借入は、ほぼ確実に上限金利が適用されるのが一般的といえるでしょう。

少額融資ならフリーローンより低金利で借り入れできる

フリーローンは特定の目的に合わせてまとまった金額を借りる前提なので、低金利であっても少額融資には向いていません。

10万円や20万円といった少額の借入なら、カードローンを短期間で利用するほうが利息を抑えられる可能性があります。

カードローンは借り入れた分にだけ利息が発生するため、少額融資や短期間の利用であればフリーローンよりも利息を減らせることも。

フリーローンは低金利でも返済期間が長くなると支払う利息の総額が多くなります。

カードローンは限度額の範囲内で何度でも借入と返済ができるため、必要なときに少しだけ借りる使い方が可能です。

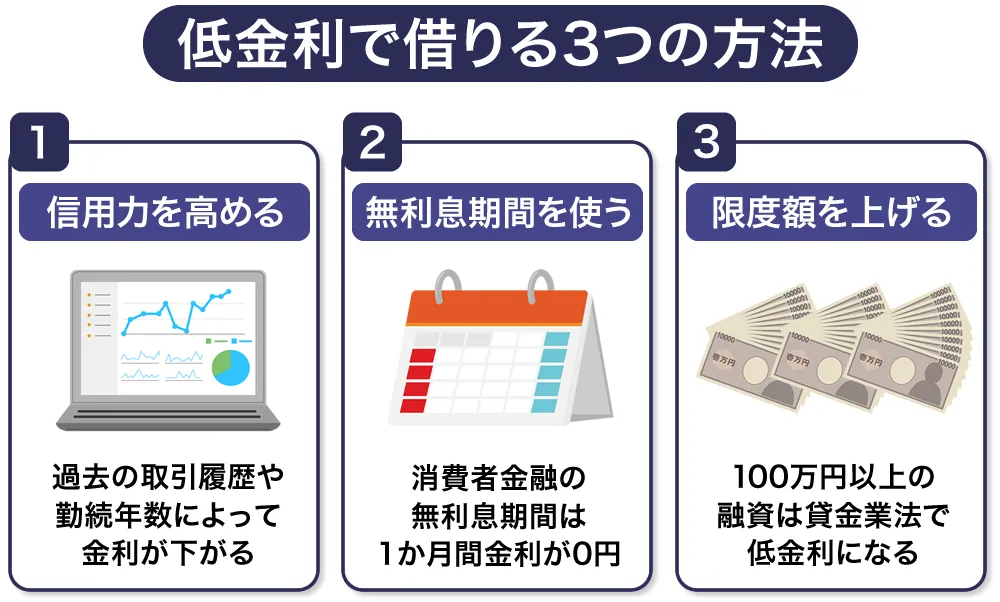

低金利カードローンでさらに金利を下げるには?借り換えや優遇制度を活用する

カードローンの公式ページでは「金利〇〇%~〇〇%」と記載されていることが多く、実際に何%で借り入れできるのか分かりません。

金利は自分の信用力と借入額でおおむね決まります。

契約時の借り方を工夫すると低金利でお金を借りることも可能です。

低金利に借り換えたいならおまとめローンを使おう

複数のカードローンをおまとめローンで一本化すると、借り入れしている金利の平均を下げられる可能性があります。

また、返済日の管理がしやすくなることや、年収の3分の1以上の借り入れが可能になります。

たとえば消費者金融3社(A社・B社・C社)からそれぞれ、50万円、30万円、30万円を金利18.0%で借りているとします。

3社をまとめて合計110万円の借り入れ1本にすると、消費者金融カードローンであっても最高金利は15.0%なので、金利が3%低くなります。

年収の3分の1以上借り入れできる

おまとめローンは総量規制の対象外となるため、年収の3分の1以上の借り入れが可能です。

総量規制とは、貸金業者は利用者の年収の3分の1を超える金額を貸し付けてはいけないという貸金業法で定められたルールのことです。

消費者金融業者は、貸金業法を守って営業しているので年収の3分の1までしか融資できませんが、おまとめローンは総量規制の対象外なので3分の1を超える金額でも融資してもらえるのです。

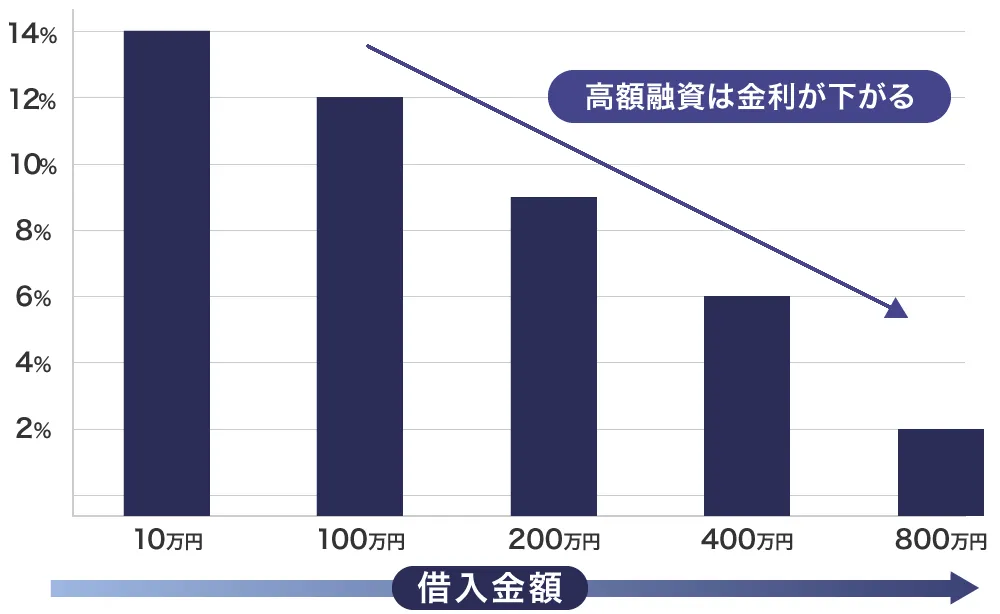

銀行カードローンは高額融資ほど低金利になる

一部の銀行カードローンは、借入限度額に応じて金利が変動するため、申し込み時の借入希望額でカードローンの金利を予想できるでしょう。

借入希望額が高額になるほど審査は厳しくなりますが、とにかく低い金利で借り入れしたい人は、借入希望額を多めにして申し込むのが得策です。

銀行カードローンの適用金利は以下を参考にしてください。

| 限度額 | 金利 |

|---|---|

| 10万円以上100万円未満 | 年14.0% |

| 100万円以上200万円未満 | 年12.0% |

| 200万円以上300万円未満 | 年9.0% |

| 300万円以上400万円未満 | 年7.0% |

| 400万円以上500万円未満 | 年6.0% |

| 500万円以上600万円未満 | 年5.0% |

| 600万円以上800万円未満 | 年4.5% |

| 800万円 | 年2.0% |

金利は信用力が高い人ほど低金利で借り入れできる

信用力の高い人は、どれだけお金を借りたとしても滞りなく返済してくれる可能性が高いため、低金利でお金を借りることができます。

信用力が高い人はわざわざ金利が高い金融機関からは借りないため、金融機関も金利を下げて借りてもらうように対応します。

信用力が低い人は、融資したお金が返済されない可能性があります。

金融機関は貸し倒れの危険性を少しでも低くするために、金利を高く設定して融資したお金を少しでも回収できるようにします。

つまり、金融機関は貸し倒れのリスクヘッジをするために、信用力を基準にして金利を決定しているのです。

信用力の判断基準となる情報は以下のとおりです。

- 過去の取引履歴

- 個人信用情報

- 収入

- 他社借入

- 勤続年数や勤務先

- 家族構成

過去の取引履歴

カードローンを申し込む金融機関でお金を借りた履歴があり、延滞なく返済がおこなわれていると「借りたお金をきちんと返す人」として信用力が高まります。

銀行など預金機能を持つ金融機関では、預金金額が多かったり、公共料金や保険の引き落とし口座として使っていたりなど、取り引きの多さも信用力が増す要因になります。

勤続年数や勤務先

勤続年数が短いと、仕事が長続きしないとみなされ信用度が下がる可能性があり、反対に勤続年数が長い人は安定した収入を得ていると判断されやすく信用力が高まります。

勤務先を職種別に見ると「公務員」や「会社員」は審査において有利に働くことが多いといえます。

特に、公務員は会社都合で解雇されることがなく雇用が安定しているため、働き続けられる限り継続して収入を得られると判断されやすいのが理由です。

一部の銀行では、金利が優遇される公務員ローンを用意するほど、信用力のある職種といえます。

| 東邦銀行 | 公務員ローン |

|---|---|

| 広島銀行 | 公務員カードローン |

| 琉球銀行 | 公務員ローン |

法人役員や個人事業主はたとえ年収が高くても、経営が不安定になると経営者自身の報酬を減らさざるを得なくなるため審査は厳しくなることも。

借入額の少ないカードローンであれば審査に与える影響は少ないですが、高額な借り入れになると過去3年分の決算書などの提出を求められることがあります。

家族構成

独身よりも家族持ちの人は信用力が高くなります。

既婚者のほうが責任感が高く、期日にしっかり返済する傾向が高いからです。

子供がいない家庭なら、支出が減ることにより返済に使える金額が多くなり審査が有利になることも。

配偶者が仕事をしており世帯収入が多い家庭も信用力は高く評価されます。

消費者金融の無利息期間を活用する

大手消費者金融には、一定期間の利息を免除する無利息期間があります。

無利息期間とは、初回借り入れの翌日もしくは契約の翌日から決められた日まで、借入残高にかかる利息を0円にする期間のことです。

一時的にお金を借りるなら、銀行カードローンよりも無利息期間のある消費者金融のほうが少ない利息で借りられる場合もあります。

| 消費者金融 | 無利息期間 |

|---|---|

| アコム | 契約日の翌日から最大30日間 |

| アイフル | アイフルがはじめてなら契約日の翌日から最大30日間無利息 |

| プロミス | 最初の借り入れの翌日から最大30日間 |

| レイク | 契約日の翌日から60日間、365日間のいずれか |

| セントラル | 契約日の翌日から最大30日間 |

| ダイレクトワン | 最初の借り入れの翌日から最大55日間 |

| ライフティ | 最初の借り入れの翌日から最大35日間 |

| フタバ | 最初の借り入れの翌日から最大30日間 |

| いつも | 最初の借り入れの翌日から最大60日間 |

| ベルーナノーティス | 最初の借り入れの翌日から最大14日間 |

| ノーローン | 最初の借り入れの翌日から最大7日間 |

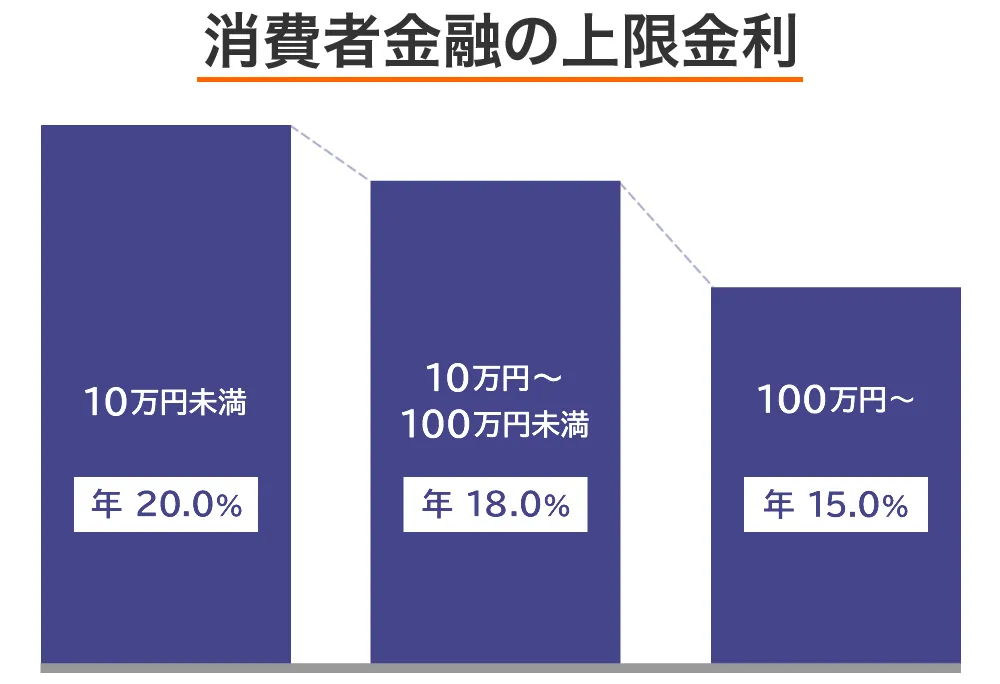

消費者金融で100万円以上借りると金利が下がる

借り入れ金利は利息制限法と呼ばれる法律で決まっており、利息制限法を超えた金利で貸し付けできません。

消費者金融は上限金利が18%程度に設定されており、金利が高いところでは20%に設定されています。

しかし、100万円以上の限度額が設定されたカードローンであれば、どの消費者金融も上限金利は年15%に制限されます。

上限金利は借入残高に応じて変わるのではなく、契約時に取り決めた限度額に応じて設定されます。

| 限度額 | 上限金利 |

|---|---|

| 10万円未満 | 年20.0% |

| 10万円以上100万円未満 | 年18.0% |

| 100万円以上 | 年15.0% |

引用元:日本貸金業協会 上限金利について

10万円を1か月借りたいとき、金利18%と15%では250円の利息差があります。

- 100,000円×18%÷12か月×1か月=1,500円

- 100,000円×15%÷12か月×1か月=1,250円

金利が違うと、同じ金額を借り入れてるにも関わらず支払利息が変わります。

利息は借入期間が長くなるほど大きくなるため、返済期間も考慮して申し込んでください。

個人事業主がお金を借りるなら公的融資か銀行ローンが低金利で借りやすい

日本政策金融公庫の低金利な融資や銀行ローンは、事業資金を調達したい個人事業主におすすめです。

日本政策金融公庫には、事業を営む人ほとんどが利用できる「一般貸付」や、経営が悪化した際に利用できる「経営環境変化対応資金(セーフティネット貸付)」など目的に応じた融資制度があります。

新規事業を立ち上げたい人は「新創業融資制度」に申し込みましょう。

銀行ローンでお金を借りるなら、ビジネスローンが低金利で資金調達できるひとつの選択肢です。

個人向けの銀行カードローンは事業性資金として利用することが禁止されているので、事業用にお金を借りたいならビジネスローンを申し込みましょう。

政策金融公庫の新創業融資制度は最大3000万円を借りられる

日本政策金融公庫の新創業融資制度は、最大3,000万円まで融資を受けることが可能です。

新事業を立ち上げるためや必要な設備資金・運転資金を調達したいときに利用しましょう。

担保や保証人は原則不要ですが、代表者が連帯保証人になると利率が0.1%低減されます。

新創業融資制度の概要は以下のとおりです。

| 利用対象者 | 以下の両方に該当する人 ・新事業を始める人または事業開始後税務申告を2期終えていない ・新事業を始める人または事業開始後税務申告を1期終えていない人は創業資金総額の10分の1以上の自己資金がある |

|---|---|

| 資金使途 | 新事業を開始または設備資金や運転資金 |

| 融資限度額 | 3,000万円(うち運転資金は1,500万円まで) |

| 金利 | 1.00%~3.60%(2024年2月1日) |

| 返済期間 | 運転資金:7年以内 設備資金:20年以内 |

新創業融資制度の審査に通りやすくするためには、事業の将来性や成長の見通し、起業する人の熱意などを伝える必要があります。

自己資金は創業時資金の10分の1以上あることが条件ですが、自己資本比率が高いほど審査に通りやすくなります。

銀行のビジネスローンは低金利で運転資金を借り入れできる

事業が安定してきた状態で運転資金を借りるなら、銀行のビジネスローンが最適です。

政策金融公庫は、創業の資金や設備投資など借り入れたお金の使い道が決められていて、運転資金としての借り入れは不向きだからです。

銀行ビジネスローンで借りた資金は事業全般に活用できるので、運転資金や取引先への支払いはもちろんのこと新規事業の立ち上げ資金や設備投資資金としても活用できます。

ビジネスローンの金利や限度額は以下を参考にしてください。

| ビジネスローン | 金利 | 限度額 |

|---|---|---|

| GMOあおぞらネット銀行ビジネスローン「あんしんワイド」 | 0.9%~12.0% | 1,000万円 |

| PayPay銀行ビジネスローン | 1.8%~13.8% | 500万円 |

| 福岡銀行ビジネスローン「フィンディ」 | 2.0%~14.0% | 100万円~1,000万円 |

| 東京スター銀行スタービジネスカードローン | 4.5%~14.5% | 50万円~1,000万円 |

| 関西みらい銀行事業者向けフリーローン | 4.0%・5.8%・7.8%・9.8%・13.5% | 10万円~300万円 |

| りそなビジネスローン「活動力」 | 6.0%・10.0%・14.0% | 10万円~500万円 |

銀行のビジネスローンであっても上限金利はカードローンと同等なので、借り入れしたい金額や状況に応じて低金利なローンを選びましょう。

アイフルの貸付条件

※商号:アイフル株式会社

※登録番号:近畿財務局長(14)第00218号

※貸付利率:3.0%~18.0%(実質年率)

※遅延損害金:20.0%(実質年率)

※契約限度額または貸付金額:800万円以内(要審査)

※返済方式:借入後残高スライド元利定額リボルビング返済方式

※返済期間・回数:借入直後最長14年6ヶ月(1~151回)

※担保・連帯保証人:不要

レイクの貸付条件

【融資時間について】

※Web申込みの場合、最短15分融資も可能

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除く

【無利息期間について】

※他の無利息商品との併用は不可となります

※「60日間無利息」、「365日間無利息」、「30日間無利息」の併用不可

※レイクで初回契約の方が対象

※初回契約翌日から無利息適用

※無利息期間終了後は通常金利適用

■365日無利息

※レイクで初回契約の方が対象

※Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

■60日無利息

※レイクで初回契約の方が対象

※Webお申込み、ご契約額が50万円未満の方

貸付条件はこちら